Welche wesentlichen Herausforderungen ergeben sich aus dem Themenkomplex ESG für die Finanzbranche und wie können diese gelöst werden?

Die Regulierung von Umwelt-, Sozial- und Unternehmensführungs-Aspekten (Environmental, Social, Governance, kurz ‚ESG‘) stellt eine neue Herausforderung für die Finanzbranche dar. Die regulatorischen Vorgaben reichen dabei weit und sind umfassend: von der Non-Financial Reporting Directive (NFRD), die neue Bilanzrichtlinie, mit Konkretisierungen zum Lagebericht bis hin zu EU-Taxonomie und Erweiterung der Offenlegung. Um den Steuerungs- und Berichtspflichten nachzukommen, stellt die Erhebung von ESG-spezifischen Daten die größte Herausforderung dar. Zu diesen Daten gehören insbesondere die Energieeffizienz, NACE-Codes, CO2-Emissionen und Taxonomiekonformität. Hierfür ist eine klare Blaupause im Sinne einer fachlichen Modellierung erforderlich, die beinhaltet wie diese Informationen in der Systemarchitektur zu verorten sind, wie sie weiter im Rahmen der Meldung aufbereitet, kalkuliert und an die Aufsicht weitergeleitet werden.

ADWEKO ist eine der führenden internationalen Unternehmens- und Managementberatung und Experte für Lösungen im Bereich Banksteuerung. Wir bewältigen für Sie die Herausforderungen im Umgang mit Nachhaltigkeits- und ESG-Fragestellungen für Finanzunternehmen entlang der gesamten Wertschöpfungskette: von der Datenintegration und -modellierung über Geschäfts- und IT-Prozesse bis hin zu Fachberatung, Lösungsimplementierung und Reporting.

Sprechen Sie dazu unsere Experten aus den Kompetenzfeldern Finance, Risk und Regulation an, die auch gern unsere Spezialisten aus Data Management, Software Solutions und Managed Services miteinbeziehen.

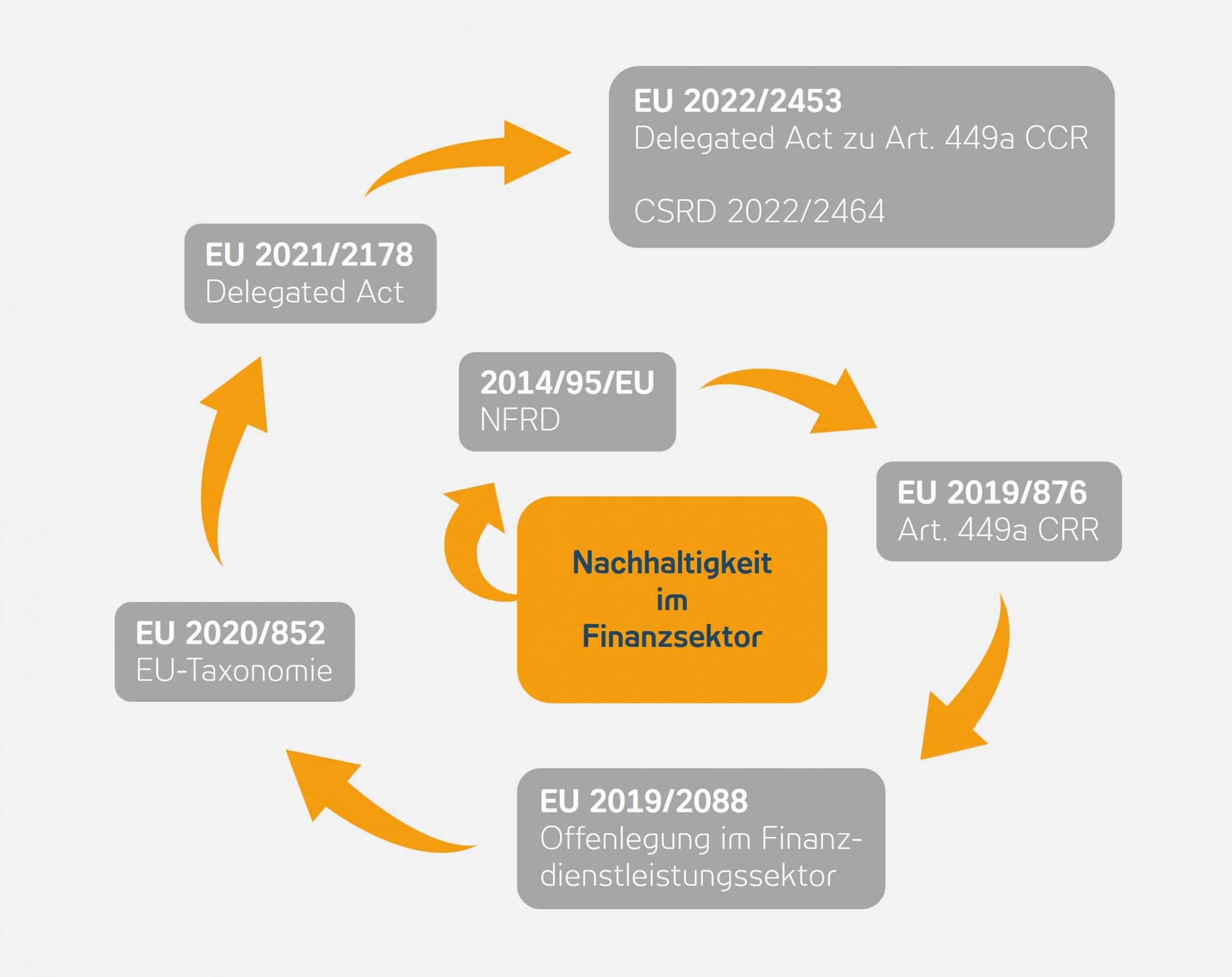

Der regulatorische Pfad von ESG in die Finanzwelt

Nichts ist steter als der Wandel und so sieht sich die Finanzwelt von Zeit zu Zeit vor immer wieder neuen Herausforderungen, die sich auf den ersten Blick fernab des „Geschäfts“ befinden. War man mit der Einführung der Meldung zur Kreditdatenstatistik und nicht zuletzt der FinStabDev mit benötigten Informationen konfrontiert, deren Beschaffung über externe Provider oder eigene Erhebungen inkl. Marketingaktivitäten über bis dato Bekanntes hinausging, so steht die Finanzbranche seit Verabschiedung des Pariser Klimaabkommens Ende 2015 vor schlichtweg neuen, überdimensionalen Herausforderungen. Nicht zuletzt deshalb, da die Fülle der regulatorischen Vorgaben in diesem Themengebiet bis heute nicht finalisiert wurde, die ersten Meldezyklen jedoch durchlaufen werden. Der Stein des Anstoßes zu den heutigen und zukünftigen regulatorischen Vorgaben wurde über die Non Financial Reporting Directive (NFRD) (2014/95/EU) gelegt, mit dieser wurde die Änderung der Bilanzrichtlinie (2013/34/EU) durch die Einführung der Nichtfinanziellen Erklärung im Lagebericht auf den Weg gebracht, welche zum damaligen Zeitpunkt aus noch recht übersichtlichen Angaben bestand und von daher annehmbar erschien.

Abb.: Chronologie der Nachhaltigkeit

Die im zeitlichen Verlauf folgenden regulatorischen Vorgaben, von der EU-Taxonomie (2020/852) über die Erweiterung der Offenlegung nach Art. 449a CRR (2019/876) bis hin zur Delegierten Verordnung (2021/2178) und der Durchführungsverordnung (2022/2453) mit der Konkretisierung der anzugebenden Informationen in Bezug auf ökologisch nachhaltige Wirtschaftstätigkeiten, lassen eine Ausweitung auf die komplette Bandbreite der Finanzbranche zu. Im Fokus stehen nicht mehr nur „gewöhnliche“ Kreditinstitute, vielmehr reicht die Auslegung jetzt von Nicht-Finanzunternehmen, über Wertpapierverwalter, Wertpapierfirmen bis hin zu Versicherungs- und Rückversicherungsunternehmen. Mit der Corporate Sustainability Reporting Directive (CSRD) (2022/2464) steht zudem die Fortführung der Erweiterung der Berichtspflichtspflicht auf Unternehmen an, die bisher nicht der NFRD unterliegen, aber zukünftig trotzdem Informationen zum Thema Nachhaltigkeit melden müssen.

Neuerhebung ESG – spezifischer Daten

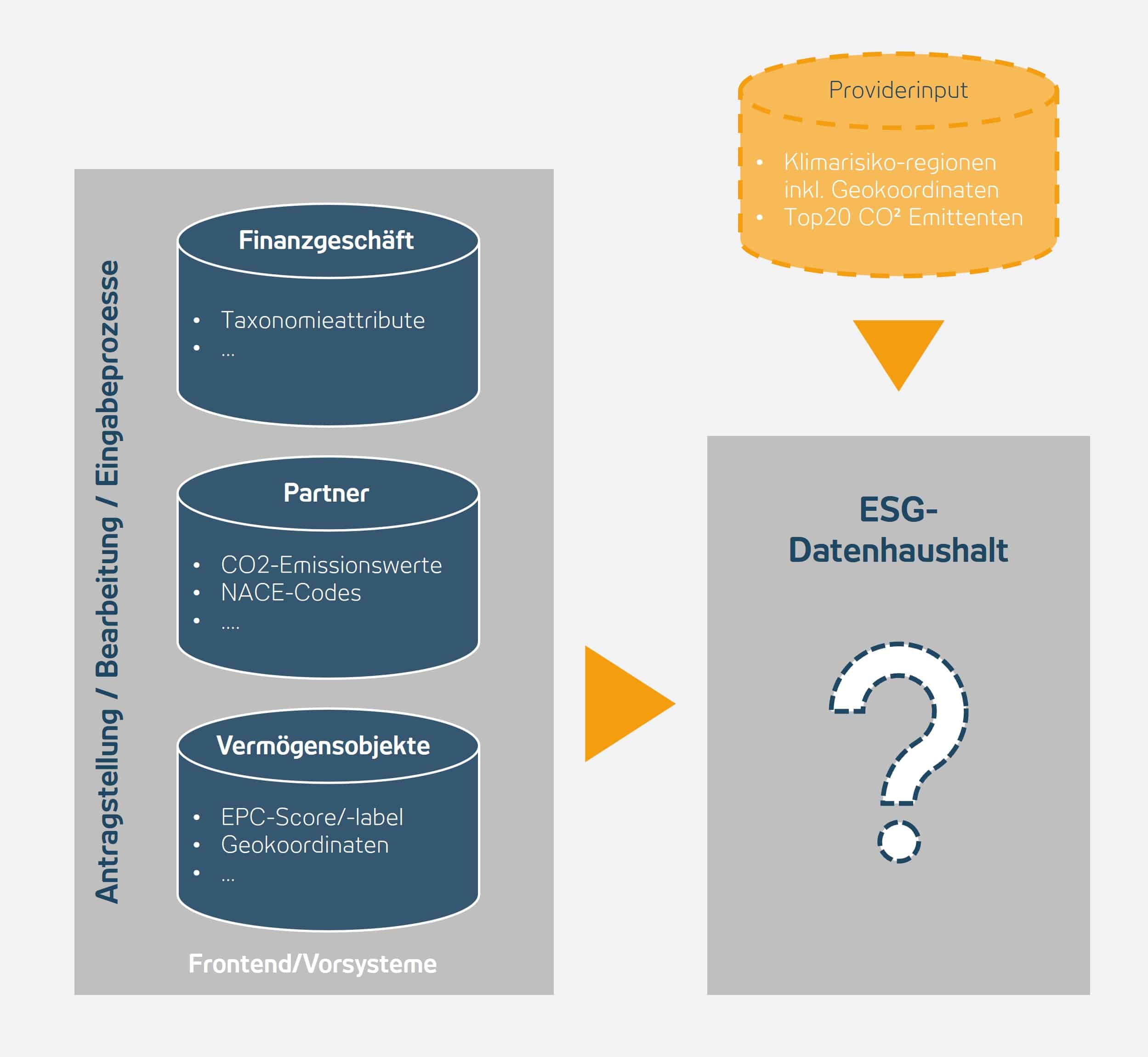

Abgesehen vom Spektrum der genannten Zielgruppe im Allgemeinen werden bei näherer Betrachtung die jeweiligen Anforderungen erkennbar mit den nicht unerheblichen Herausforderungen für den Meldepflichtigen: wie bzw. woher bekommt dieser die erforderlichen Informationen, wie werden diese in der Systemarchitektur verortet, weiter im Rahmen der Meldung aufbereitet und an die Aufsicht weitergeleitet.

Abb.: Aufbau virtueller ESG-Datenhaushalt

Es bedarf keiner tieferen, analytischen Betrachtung, um festzustellen, dass die Erhebung der Informationen die größte Herausforderung im Kontext ESG darstellt. Für die Offenlegungen im Rahmen des ESG-Umfeldes werden dazu zunächst einmal die folgenden Informationen benötigt und müssen dazu in einigen Fällen auch neu beschafft werden. Beispielhaft einige der erforderlichen Daten zur Veranschaulichung gelistet:

- EPC-Score (Energy Performance Certificate)/ EPC-Label

Für immobilienbesicherte Darlehen sind Informationen bezüglich der Energieeffizienz anhand von EPC-Scores und -Labels zu berichten. Relevant ist dabei das Objekt, das als Sicherheit für den Kredit bereitgestellt wird.

-> Dieses Attribut ist als Eigenschaft des Vermögensobjektes zu sehen und auch datenmodellierungstechnisch dort anzusiedeln

- NACE- Codes bis Ebene 4

Auch wenn NACE-Codes zu den Wirtschaftszweigen der Kontrahenten in den Banken häufig vorliegen, besteht im Rahmen der Offenlegung die Notwendigkeit, einige Wirtschaftszweige bis auf Ebene 4 zu ermitteln. Diese Tiefe war in bisherigen Meldungen nicht notwendig.

-> Dieses Attribut ist als Eigenschaft des Partners zu sehen und auch datenmodellierungstechnisch dort anzusiedeln.

- Informationen zu CO2 – Emissionswerten zu Kontrahenten bis Scope 3

CO2 Emissionen zu den einzelnen Kontrahenten der Bank liegen sehr wahrscheinlich noch gar nicht im System vor. Was die Anforderungen allerdings noch schwieriger gestaltet ist die Notwendigkeit diese bis Scope 3, d.h. sogar entlang der Wertschöpfungskette (Lieferanten/Abnehmer) der Kontrahenten zu ermitteln. Relevant sind diese Informationen allerdings erst zum 30.06.2024.

-> Dieses Attribut ist als Eigenschaft des Partners zu sehen und auch datenmodellierungstechnisch dort anzusiedeln

- Taxonomiefähigkeit und Taxonomiekonformität

Eine große Bedeutung innerhalb der Offenlegungen im Rahmen von ESG spielt die EU-Taxonomie. In ihr wird festgelegt, ob Assets potenziell als nachhaltig eingestuft werden können (taxonomiefähig) und zu 6 definierten Umweltzielen werden darüber hinaus technische Bewertungskriterien festgelegt, bei deren Erfüllen ein Asset tatsächlich als nachhaltig eingestuft wird (taxonomiekonform). Diese beiden Einstufungen spielen eine Rolle in sämtlichen Offenlegungsbögen, besonders relevant sind sie jedoch für die Green Asset Ratio (GAR), zu deren Ermittlung die Banken ab Stichtag 31.12.2023 verpflichtet sind.

-> Dieses Attribut ist Teil einer mehrstufigen Ableitung/Kalkulation und letzten Endes Bestandteil des Finanzgeschäfts. Datenmodellierungstechnisch sollte es innerhalb des virtuellen Datenhaushaltes am Finanzgeschäft verortet werden.

- Engagement mit den Top20 der kohlenstoffintensivsten Parteien der Welt

Banken müssen ihr Engagement mit den Top 20 kohlenstoffintensivsten Parteien der Welt offenlegen. Eine Liste dieser findet sich z.B. in den Berichten des Carbon Disclosure Projects. Um diese korrekt zu identifizieren ist es notwendig, die Konzernstruktur der Parteien korrekt abzubilden, damit z.B. auch Geschäft mit Tochterunternehmen einer der Parteien erkannt wird, auch wenn keine Daten zum Konzern vorliegen.

-> Dieses Attribut ist als Eigenschaft des Partners zu sehen und auch datenmodellierungstechnisch dort anzusiedeln. Dabei ist ein Mapping gegen eine externe Datenquelle notwendig.

- Klimarisikowerte für von chronischen und akuten Klimarisiken betroffene Immobilienkredite

Für jeden identifizierten geographischen Bereich (z.B. anhand von NUTS-Codes) müssen Informationen bezüglich chronischer und akuter Klimarisiken offengelegt werden. Diese Informationen liegen in den Banken vielfach nicht vor und müssen vermutlich aus externen Quellen (z.B. von (Rück-)Versicherern) beschafft werden. Um die Risiken für die einzelnen Objekte zu ermitteln, ist ein Mapping zwischen Immobilien und von Klimarisiken betroffenen Regionen (Geodaten) notwendig. Die Informationen hierzu sind dabei auf Best-Effort-Basis bereits zum 31.12.2022 abzugeben gewesen.

-> Dieses Attribut ist als Eigenschaft des Vermögensobjektes zu sehen und auch datenmodellierungstechnisch dort anzusiedeln. Dabei ist ein Mapping gegen eine externe Datenquelle notwendig.

Modellierung einer Datenlandkarte mit ESG-Fokus

Im Rahmen der aufwendigen Beschaffung stellt sich zudem die Frage, wo diese ESG-spezifischen Daten zu verorten sind, um diese strukturiert und mit einem Höchstmaß an Effizienz in der Architekturlandschaft des Melders zu integrieren. Eine Verortung der Informationen am Ort, an dem sie erhoben werden, erscheint natürlich und sollte daher auch angestrebt werden. Darüber hinaus ist es allerdings vielfach notwendig externe Quellen mit an die Systeme der Bank anzubinden. Doch damit noch nicht genug. Oftmals ist eine komplexere Ableitungslogik zu implementieren, um die zu meldenden Informationen zu erhalten. Im Anschluss and die Verarbeitung müssen die Daten abnehmerspezifisch aufbereitet werden. Durch die optimale und sachgerechte Integration der ESG-Daten in die bestehende Banksteuerungsarchitektur ergibt sich ein klar definierter „virtueller ESG-Datenhaushalt“, welcher mittels einer Datenlandkarte dargestellt wird. Sie verschafft einen Überblick über den Datenfluss, -verarbeitung und -aufbereitung. Damit wird zugleich eine Basis für die zukünftig zu erwartenden Erweiterungen und Neuerungen geschaffen.

Im Zeitverlauf dieser Serie zum Themengebiet ESG soll ein roter Faden aufgezeigt werden, in welchem wir die aktuellen Herausforderungen und potenzielle Lösungsansätze näher beleuchten und einen Ausblick auf die zukünftig zu erwartenden Neuerungen geben.

Der nächste Teil der Serie beinhaltet das Thema „Offenlegung im Rahmen der ESG-Regulierung“ und die damit verbundenen Herausforderungen in der Datenlandschaft.